Метод. Применен креативный синтез общенаучных и специфических методов познания: субъектно-объектного, структурно-функционального, историко-логического, графического, компаративного, экспертных оценок.

Результат. Инвестиции в инновационные проекты оправданы только в условиях развитой экономики, поскольку ориентируются на результаты научно-технического прогресса, обеспечивающего удешевление основной части капитала и сокращение расходов на производство отдельных составляющих изготовляемого продукта. Внедрение трудосберегающих инноваций в виде новых средств производства ведет к снижению производственных затрат, получению дополнительной прибыли, улучшению имиджа предприятий, привлечению новых инвестиций новых инвесторов.

Выводы. На основе анализа причин снижения темпов роста инвестиций в основной капитал в России в последние годы авторы делают вывод о неэффективности традиционных инструментов налогового стимулирования инвестиционной деятельности предприятий, работающих в области высокотехнологичного сектора экономики. Возможны не только положительные, но и негативные эффекты от использования налоговых инструментов, предлагаемых Министерством экономического развития Российской Федерации. Необходим системный подход к модернизации политики налогообложения в отношении предприятий, деятельность которых имеет инновационную направленность.

Abstract: Background −the analysis of possible effects of realization in practice of the bill developed by the Ministry of Economic Development of the Russian Federation, directed to tax incentives of investment into innovative projects in the conditions of growth of economic instability.

Methods. Creative synthesis of general scientific and specific methods of knowledge is applied: subject and object, structurally functional, historical and logical, graphic, komparativny, expert estimates.

Results. Investments into innovative projects are justified only in the conditions of developed economy as are guided by results of the scientific and technical progress providing reduction in cost of the main part of the capital and cut in expenditure on production of separate components of the produced product. Introduction of labor-saving innovations in the form of new means of production leads to decrease in production expenses, receiving additional profit, improvement of image of the enterprises, attraction of new investments of new investors.

Conclusions. On the basis of the analysis of the reasons of decrease in growth rates of investments into fixed capital in Russia in recent years authors draw a conclusion about inefficiency of traditional tools of tax incentives of investment activity of the enterprises working in the field of hi-tech sector of economy. Not only positive, but also negative effects of use of the tax tools offered by the Ministry of Economic Development of the Russian Federation are possible. System approach to modernization of policy of the taxation for the enterprises which activity has an innovative focus is necessary.

Keywords: investment, innovations, investment and innovative projects, tax tools, effects, regulation, stimulation, development

Инвестиционный проект − экономический или социальный проект, основывающийся на инвестициях; обоснование экономической целесообразности, объёма и сроков осуществления прямых инвестиций (капитальных вложений) в определённый объект, включающее проектно-сметную документацию, разработанную в соответствии с действующими стандартами.

Инновационный проект − проект, содержащий технико-экономическое, правовое и организационное обоснование конечной инновационной деятельности. Итогом его разработки инновационного проекта служит документ, включающий в себя подробное описание инновационного продукта, обоснование его жизнеспособности, необходимость, возможность и формы привлечения инвестиций, сведения о сроках исполнения, исполнителях и учитывающий организационно-правовые моменты его продвижения. Реализация инновационного проекта − процесс по созданию и выведению на рынок инновационного продукта. Цель инновационного проекта − создание новых или изменение существующих систем: технической, технологической, информационной, социальной, экономической, организационной и достижение в результате снижения затрат ресурсов (производственных, финансовых, человеческих) коренного улучшения качества продукции, услуги и высокого коммерческого эффекта.

Инвестиции в инновационные проекты оправданы только в условиях хорошо развитой экономики, так как они ориентируются на результаты научно-технического прогресса, обеспечивающего удешевление основной части капитала и сокращение расходов на производство отдельных составляющих изготовляемого продукта. С одной стороны, инновации содействуют нарастанию противостояния между производителем и давящим на него рынком, с другой − выступают в роли средства стимуляции инвестирования. Эта модель инвестиционного процесса была разработана еще К. Марксом, задолго до того, как появились условия для ее реализации на практике.

Трудосберегающие технические новинки, особенно касающиеся изготовления средств производства, создают условия для снижения производственных затрат, получения дополнительной прибыли и качественного улучшения имиджа страны, предполагающего в последствии новые инвестиции новых инвесторов. Подобное финансовое вливание может содействовать снижению цен на средства производства и товары массового спроса. Цены на потребляемую продукцию могут падать быстрее стоимости производственных средств, содействуя замещению очень дорого капитала менее дорогим трудом. В отличие от своих коллег К. Маркс видел прямую связь между занятостью населения и инвестициями в инновационные проекты.

Инвестиции с инновациями по-прежнему остаются очень тесно связанными сферами предпринимательства. В конечном итоге любого рода инновации не могут быть внедрены в жизнь без капиталовложений [1].

Сегодня в России большое значение уделяется развитию экономики посредством модернизации инновационного сектора, разработки мер по его стимулированию. Одним из центральных экономических условий воспроизводства инновационного характера является эффективная система налогообложения, которая во многом сфокусирована на минимизации налогового бремени предприятий с целью повышения скорости обновления их основных производственных фондов, нейтрализации роста затрат на НИОКР.

Наиболее распространенными инструментами налогового регулирования инновационной деятельности, как правило, выступают: изменение массы налоговых поступлений, замена одних форм налогообложения другими, дифференциация ставок налогов, изменение налоговых льгот и скидок, переориентация по направлениям, объектам и плательщикам.

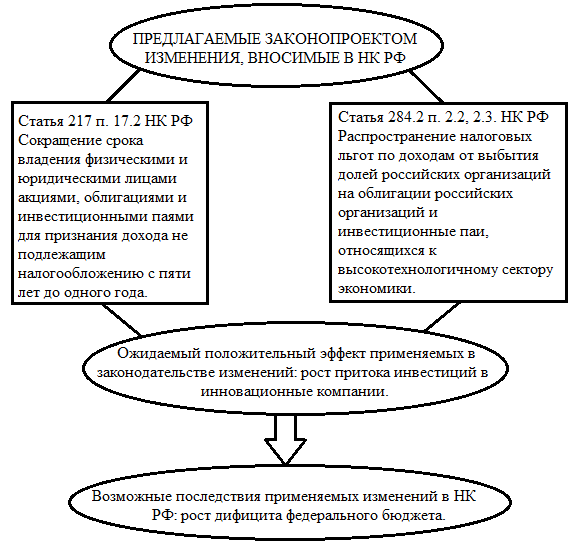

В 2015 г. Министерством экономического развития РФ был подготовлен законопроект «О внесении изменений в статьи 217, 284 и 284.2 Налогового кодекса РФ (далее – НК РФ)», направленный на развитие инструментов поддержки и финансирования инновационных проектов и в целях реализации «Стратегии инновационного развития Российской Федерации на период до 2020 г.».

Законопроектом предусмотрено применение налоговых льгот по доходам от операций по реализации или другому выбытию акций российских организаций на облигации российских организаций и инвестиционные паи; предусмотрена возможность сокращения срока владения физическими и юридическими лицами акциями и облигациями подобного рода организаций, а также инвестиционными паями, обращающимися на организованном рынке ценных бумаг, для признания дохода от операций по их реализации, не подлежащим налогообложению (облагаемым по налоговой ставке 0%) с пяти лет до одного года [2; 3].

Предлагаемые изменения будут действовать с момента вступления законопроекта в силу до 31 декабря 2022 г. включительно, после чего вновь вступят в силу нормы, действующие в настоящее время. Внесение изменений в перечень вышеуказанных статей НК РФ связано с рядом проблем, требующих планомерного решения. Одной из причин введения рассматриваемых норм по стимулированию инвестирования в инновационные проекты послужил резкий инвестиционный спад в целом по России в 2010−2014 гг. (табл. 1).

Таблица 1

Динамика инвестиций в основной капитал в Российской Федерации за 2010−2014 гг.

|

Год |

Инвестиции в основной капитал за период, млрд руб. |

Абсолютный прирост к предыдущему периоду, млрд руб. |

Темп роста, % |

Темп прироста, % |

|

2010 |

9152,1 |

— |

— |

— |

|

2011 |

10776,8 |

1624,7 |

117,75 |

17,75 |

|

2012 |

12568,8 |

1762 |

116,62 |

16,62 |

|

2013 |

13255,5 |

686,7 |

105,46 |

5,46 |

|

2014 |

12791,5 |

-464 |

96,5 |

-3,5 |

Примечание: составлено по [4; 5].

Заметна тенденция снижения темпов роста инвестиций в основной капитал, несмотря на положительную динамику абсолютного прироста рассматриваемого показателя. В 2013 г. размер инвестиций в основной капитал составил 13255,5 млрд руб., что на 45% выше величины данного показателя в 2010 г. Однако в 2014 г. имело место резкое снижение поступления инвестиционных средств в основной капитал: размер инвестиций в сравнении с предыдущим годом снизился на 3,5% до отметки в 12791,5 млрд руб.

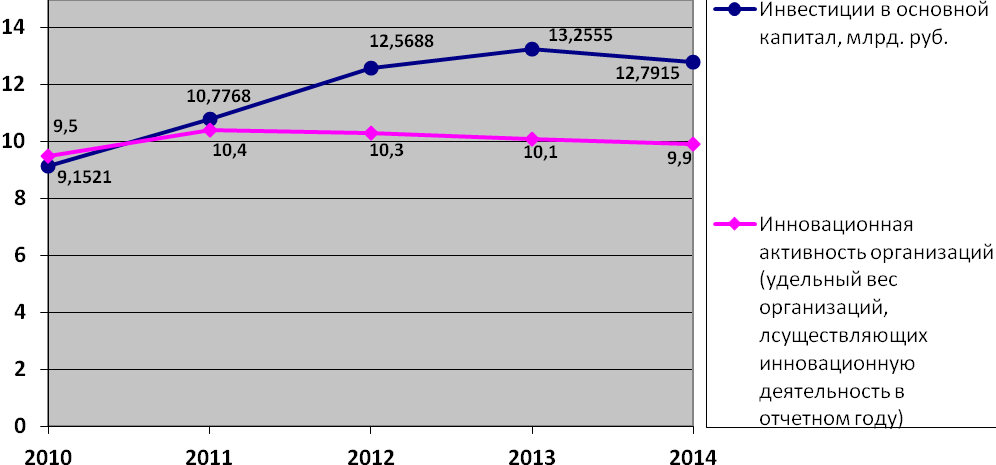

По данным Росстата, инвестиционная активность в первом квартале 2015 г. оказалась ниже прошлогодней почти на 20%. Подобного рода темпов падения инвестиций в России за последнее пятилетие прежде не наблюдалось. С 2013 г. инвестиции в основной капитал планомерно снижаются. Во многом данная ситуация связана с событиями 2014 г.: укреплением доллара США, падением российской валюты, ввода санкций в отношении импортных товаров, а так же ряда разногласий политического характера [6]. Тем не менее, введенные в 2014 г. санкции в отношении запрета определенных импортных товаров во многом должны стимулировать инновационную деятельность в России, потребитель нуждается если не в иностранных товарах, то, как минимум, в их русских аналогах [7]. Однако понятно, что для собственного производства необходимы не только различные ресурсы, инновационные разработки, но и капиталовложения [8]. Одно остается неоспоримым: Россия нуждается в инвестициях в инновации. Динамика изменения размера инвестиций в основной капитал к изменениям инновационной активности организаций за 2010−2014 гг. представлена на рис. 1.

Рис. 1. Динамика изменения размера инвестиций в основной капитал к изменениям инновационной активности организаций за 2010−2014 гг.

Примечание: источник [5].

Отчетливо прослеживается следующая тенденция: при снижении инновационной активности размер инвестиций в основной капитал начинает планомерно расти, и, соответственно, наоборот. Подобного рода ситуация достаточно тревожна, поскольку государственная политика последних лет была во многом направлена на развитие инвестирования в инновационные проекты [6; 9], что говорит о возможной неэффективности существующих инструментов стимулирования, таких как инвестиционный налоговый кредит, различного рода налоговые льготы, освобождение в ряде случаев от уплаты НДС и налога на прибыль, таможенные льготы, ускоренная амортизация и т. д. Но не стоит упускать и тот факт, что российские предприятия создают конкурентные условия на рынке посредством манипуляций с ценой, используя основные факторы производства как недорогую рабочую силу и природные ресурсы, находящиеся в свободном доступе [10].

Меры налогового стимулирования инновационных проектов входят в систему мер по реализации стратегии инновационной модернизации РФ, одна из задач которой − к 2020 г. максимизировать количество отечественных компаний, осуществляющих технологические инновации, более чем в 5 раз. И все же без внимания остается ряд проблем, проявившихся на протяжении последних 20 лет и оказывающих стагнирующее действие на развитие налогового стимулирования в сфере инноваций.

Центральной проблемой является недостаточное теоретическое и методологическое обоснование инновационной деятельности как объекта налогообложения. Данная проблема во многом заключается в слабой изученности системности инновационной модели и, как следствие, отсутствии возможности полного учета взаимодействия ее элементов при разработке стратегии налогового стимулирования инновационной деятельности. В условиях многообразия форм проявления инновационной активности предприятий систематизация инструментов налогового стимулирования должна стать базисом для повышения гибкости налоговой системы и ее способности к оперативной актуализации.

Особое внимание стоит обратить на то, что теоретическая база налогообложения не предполагает рассмотрения понятийного аппарат инструментария налогового стимулирования, что в разы увеличивает неопределенность при оценке последствий и рисков применения стимулов. В отечественной практике зачастую налоговое стимулирование применяется относительно затрат на разработку и реализацию инновационных, в то время как меры налогового стимулирования относительно оборота неовеществленных разработок инновационного характера и диверсификации источников финансирования инновационных проектов разработаны достаточно слабо. По-прежнему актуальны проблемы оценки эффективности налоговых стимулов [11; 12].

Но предполагаемый позитивный (стимулирующий) эффект от изменений, внесенных в положения налогового законодательства, касающихся налоговых льгот, может иметь своим следствием и негативные последствия (рис. 2) из-за влияния внешнеэкономических и политических факторов, в лучшем случае просто нейтрализующих полезное действие обновленных положений законодательства, в худшем – провоцирующих развитие неблагоприятных экономических явлений [11; 13; 14].

Рис. 2. Возможные негативные и положительные эффекты от применения изменений в ст. 217 и 284.2 НК РФ

Примечание: источник [15].

Таблица 2

Анализ применяемых поправок в статьи 217 и 284.2 Налогового кодекса РФ

|

Изначальные положения статьи НК РФ |

Предлагаемые законопроектом изменения |

Предполагаемый экономический эффект |

Авторский комментарий |

|

Статья 217 п. 17.2 НК РФ «Доходы, не подлежащие налогообложению». Не подлежат налогообложению доходы, получаемые от реализации долей участия в уставном капитале российских организаций, а также акций, указанных в пункте 2 статьи 284.2 настоящего Кодекса, при условии, что на дату реализации таких акций они непрерывно принадлежали налогоплательщику на праве собственности или ином вещном праве более пяти лет. |

Сокращение срока владения физическими и юридическими лицами акциями, облигациями и инвестиционными паями для признания дохода не подлежащим налогообложению с пяти лет до одного года. |

Сокращение срока владения акциями, облигациями и инвестиционными паями до одного года до 31 декабря 2022 г. предположительно поспособствует значительному увеличению притока инвестиций в инновационные компании. |

Рассматривая предлагаемые изменения через призму эмпирических данных прошлых лет, можно смело сделать вывод, что данные нововведения окажутся малоэффективными в виду сложившейся ситуации в области инвестиционной деятельности. Нейтрализующее действие оптимизационных изменений во многом оказывают внешнеэкономические факторы: нестабильность экономического состояния РФ повышает риски инвестиционной деятельности в инновационные проекты. Высокий уровень волатильности рубля по отношению к доллару США и евро – еще один фактор останавливающий потенциальных инвесторов вкладывать денежные средства в инновации, в виду прямой зависимости инновационного сектора от иностранных валют (наибольшая часть разработок требует заимствования (использования) иностранных технологий, оборудования, материалов и т. д.). Достаточно спорным фактором можно обозначить введение санкций на ряд импортных товаров. С одной стороны данное обстоятельство должно было оказать стимулирующее действие на деятельность инновационного сектора. Однако, как упоминалось ранее, многие разработки буквально невозможны без применения дорогостоящих технологий, технических средств, различного рода сырья заграничного происхождения, на которые так же наложена печать эмбарго. |

|

Статья 284.2 п. 2.2, 2.3. «Особенности применения налоговой ставки 0% к налоговой базе, определяемой по операциям с акциями» 2.2. если акции российских организаций относятся к ценным бумагам, обращающимся на организованном рынке ценных бумаг, и в течение всего срока владения налогоплательщиком такими акциями являются акциями высокотехнологичного (инновационного) сектора экономики; 2.3. если акции российских организаций на дату их приобретения налогоплательщиком относятся к ценным бумагам, не обращающимся на организованном рынке ценных бумаг, и на дату их реализации указанным налогоплательщиком или иного выбытия (в том числе погашения) у указанного налогоплательщика относятся к ценным бумагам, обращающимся на организованном рынке ценных бумаг и являющимся акциями высокотехнологичного (инновационного) сектора экономики. |

Распространение налоговых льгот по доходам от выбытия долей российских организаций на облигации российских организаций и инвестиционные паи, относящихся к высокотехнологичному (инновационному) сектору экономики. |

Расширение спектра применения налоговой ставки 0% по налогу на прибыль на облигации высокотехнологичных компаний и инвестиционные паи паевых инвестиционных фондов предположительно окажет максимизирующее действие на приток вложений денежных средств в инновационные проекты. |

Примечание: составлено авторами по [3; 11; 14].

Внесенные изменения в статьи 217, 284 и 284.2 Налогового кодекса РФ достаточно спорны. Для изменения ситуации на инновационном рынке необходим комплексный подход к решению проблемы. Для создания мотивации к инновационной деятельности необходимо разработать такой механизм налогового стимулирования, чтобы при возникновении сомнений относительно финансирования НИОКР чаша весов склонилась бы в пользу инвестирования. Эффективным в данном случае представляется подход, при котором 25–30% денежных средств можно было бы вернуть посредством налогового вычета. В числе предлагаемых мер − снижение налоговой ставки с 20% до 5% относительно НПО от результатов интеллектуальной деятельности.

Одной из целей является повышение прозрачности и доступности действующих в НК РФ инструментов, связанных с применением налоговых льгот. К сожалению, ввиду нечётких трактовок перечня налоговых льгот и условий их применения предприятия не рискуют обращаться за какими-либо послаблениями налогового бремени. Для решения данной проблемы необходимо пересмотреть данный перечень с отраслевыми экспертами и представителями Министерства образования и науки РФ с целью таргетированного стимулирования необходимых секторов инноваций.

Совокупность данных мер позволит не только максимизировать инновационный, инвестиционный и промышленный потенциал страны, но и повысить экспортные показатели. Закон нуждается в тщательной доработке, а концентрация сил должна быть направлена не только на развитие экспорта, но и на закреплении позиций внутреннего рынка инвестиций и инноваций.

Проблема во многом заключается в том, что потенциальные инвесторы не хотят вкладывать свои денежные средства в инновации. Сегодня налоговые льготы в виде 0% ставки по НДФЛ и на прибыль организаций по доходам, получаемым от реализации акций и долей участия в уставном капитале российских организаций, предоставляются при условии владения ими налогоплательщиком на праве собственности или другом вещном праве сроком более пяти лет. Тем не менее, средняя продолжительность перехода инвестиционного проекта с одной стадии развития на другую составляет от одного года до двух лет, пятилетний срок владения акциями инновационной компании не соответствует горизонту инвестирования на публичном фондовом рынке, что практически нивелирует стимулирующую функцию этой нормы [7; 16; 17].

Снижение рисков инвестирования в ценные бумаги возможно в рамках процедур биржевого листинга и раскрытия информации. При этом существующий механизм, устанавливающий пятилетний срок владения такими бумагами, существенно снижает приток инвестиций в инновационные компании в отличие от традиционных секторов экономики. Введение льготы, предусматривающей снижение срока владения ценными бумагами на вещном праве или праве собственности до одного года на период до 2023 г., при сопутствующих условиях позволит обеспечить эффективный стимулирующий инструмент инвестирования в инновационную сферу, будет способствовать повышению спроса на инновационную продукцию у потенциальных инвесторов [4; 11; 18; 19].

При разработке налоговых мер и инструментов целесообразно принимать во внимание низкую чувствительность организаций к малоемким налоговым вычетам. Для ощутимого результата необходимо применение радикальных решений. Современная налоговая политика не оказывает стимулирующего действия на экспорт наукоемкой продукции на фоне сдерживания зарубежных инвесторов, имеющих возможность инвестировать денежные средства в технологическую модернизацию российских и предприятий.

Для российских предприятий и организаций необходим специализированный комплексный подход к вопросам налоговой политики в данной сфере. В рамках существующего механизма организации не заинтересованы в использовании доходов на цели капиталовложений. Решение − в обеспечении всестороннего подхода к формированию политики налогообложения в отношении предприятий инновационной направленности.

Реализация рассматриваемого законопроекта призвана повысить степень инвестиционной активности и создать условия для развития инструментов поддержки и финансирования инновационных проектов. Однако данный эффект достигаем лишь в условиях устойчивого состояния экономики страны в целом. На сегодняшний день в виду высокой экономической нестабильности, а так же политических разногласий, оказывающих на нее непосредственное влияние, о планомерном развитии отдельных секторов экономики, в том числе и инвестиционном, говорить не приходится.

Об этом свидетельствует опыт прошлых лет: введение многочисленных налоговых льгот по отношению к проектам и разработкам инновационного характера [17]. Вводимые поправки в налоговое законодательство лишь сократят доходы федерального бюджета, что в условиях снижающихся темпах роста дефицита государственного бюджета, является нецелесообразным. Произойдет поощрение уже оперирующих в инвестиционной сфере физических и юридических лиц, которых, по сути, устраивают и нынешние положения налогового законодательства. Ожидание экономических деятелей привлечения новых агентов абсолютно не оправдано. Об этом во многом свидетельствует статистика: при снижении инновационной активности размер инвестиций в основной капитал начинает планомерно расти, что говорит о нежелании потенциальных инвесторов вкладывать свои денежные средства непосредственно в высокотехнологичный сектор, в виду долгой окупаемости инвестиций. Экономические риски инвесторов, оперирующих с проектами, предполагающими долгий срок окупаемости, в условиях экономической нестабильности увеличиваются еще в несколько раз [18; 20].

Во многом это обусловлено с невозможностью прогнозирования текущей стоимости будущих денежных потоков инвестиционных проектов, рассчитанной с учетом дисконтирования, иными словами, чистой дисконтированной стоимости вложений. В данном случае ставку дисконтирования определить на долгосрочную перспективу невозможно. Волатильность национальной валюты в условиях экономической нестабильности достигает предельного уровня: укрепление национальной валюты менее чем за сутки может смениться ее падением. Для инвесторов возникает проблема расчета базовых показателей для оценки инвестиционных проектов, таких как: рентабельность инвестиций, дисконтированный срок окупаемости, внутренняя норма окупаемости инвестиций и т.д. – что означает увеличение инвестиционных рисков [2; 4; 13; 19; 20].

Положительная динамика в сфере инвестиций в инновации начнет наблюдаться лишь в условиях стабильного экономического состояния, низких экономических рисков. Для достижения макроэкономической стабильности, в первую очередь, необходимо ограничить дефицит государственного бюджета. Распространение налоговых льгот по доходам от выбытия долей российских организаций на акции и облигации российских организаций и инвестиционные паи, относящихся к высокотехнологичному (инновационному) сектору экономики, а так же сокращение срока их владения физическими и юридическими лицами с пяти лет до одного года может явиться фактором, снижающим возможности пополнения федерального бюджета.

References

1. Седых А. Инвестиции в инновационные проекты. Электрон. текст. дан. Режим доступа: http://speculantu.ru/2014/06/30/investicii-v-innovacionnye-proekty/ (дата обращения 30.07.2016).2. Бетилгириев М.А. Оценка рисков в процессе принятия инвестиционных решений // TERRA ECONOMICS. 2010. № 1-3, т. 8. С. 82−79.

3. Пансков В.Г. О некоторых неотложных мерах налогового стимулирования инвестиционной активности в российской экономике // Белорусский экономический журнал. 2013. № 3. С. 61−72.

4. Курдюков С.И. Хеджирование инвестиционных рисков в моделировании «потребительских» портфельных стратегий // TERRA ECONOMICS. 2010. № 4-3, т. 8. С. 25−31.

5. Федеральная служба государственной статистики, 2015. Электрон. текст. дан. Режим доступа: http://info.minfin.ru/investment.php; http://www.gks.ru/free_doc/new_site/business/invest/Din-invOKVED.xls (дата обращения 12.02.2016).

6. Торгово-промышленная палата Российской Федерации: проблемы инвестиционной и инновационной политики. М., Комитет ТПП РФ по инвестиционной политике, 2008. С. 106−108.

7. Трофимов Г. Механизмы импортозамещения на уровне отраслей. М.: Институт финансовых исследований, 2002. Электрон. текст. дан. Режим доступа: http://finanserv.ifs.ru/body/memo/2002/Mar/180302t.htm (дата обращения 12.06.2016).

8. Горбань А.Ю. Импортозамещение в России // Economics. 2014. № 1. С. 14−17.

9. Иванов Д.С., Кузык М.Г., Симачев Ю.В. Стимулирование инновационной деятельности российских производственных компаний: возможности и ограничения // Инновации и экономика. 2012. Т. 6, № 2. С. 18−42.

10. Ляпкина А.В. Условия осуществления конкурентной стратегии на рынке агропроизводственной продукции // Вестник Чувашского университета. 2012. № 2. С. 445−447.

11. Митрофанова И.А., Хохлова С.В. Экономическая оценка налоговых рисков: межстрановые сравнения // Налоги и налогообложение. 2013. № 1. С. 5−14.

12. Попов М.В. Налоговые инструменты стимулирования инвестиций в инновационное развитие экономики // Вестник Саратовского государственного социально-экономического университета. 2012. № 2. С. 109−113.

13. Зысман Н.И., Ильяшенко В.В. Влияние внешнеэкономических факторов на инфляцию в России // Известия Уральского государственного экономического университета. 2013. № 2, т. 46. С. 56−59.

14. Третьякова Ю.Н. Налоговое стимулирование инновационной деятельности в РФ // Молодой ученый. 2015. № 7. С. 499−502.

15. Бух.учет, налоги, аудит. 2015. Электрон. текст. дан. Режим доступа: http://www.audit-it.ru/news/account/837330.html (дата обращения 13.04.2016).

16. Бауэр К.В. Институциональный анализ инвестиционных проектов // Вестник Томского государственного университета. 2010. № 3. С. 18−21.

17. Хворова Е.В. Роль налоговых льгот регионального уровня в стимулировании инноваций // Вестник Казанского технологического университета. 2013. № 4. С. 350−351.

18. Секлецова О.В., Кузнецова О.С., Понкратова Т.А. Проблемы анализа инвестиционных рисков // Техника и технология пищевых производств. 2010. № 2. С. 67−74.

19. Сутягин В.Ю. Нюансы оценки инвестиционных проектов // Социально-экономические явления и процессы. 2014. № 10, т. 9. С. 87−100.

20. Яник А.А., Попова С.М. Новое в налоговом стимулировании инноваций: опыт ряда европейских стран // Налоги и налогообложение. 2015. № 11. С. 908−919.