Abstract: In the work, the author examines ways to improve an aircraft manufacturing company and investors based on a credit rating using the example of PJSC UAC. The author examined the main advantages of the credit rating, the basis of its management, and proposed an analysis scheme for increasing the investment attractiveness of PJSC UAC.

Keywords: aviation industry, credit rating, investor, investment attractiveness, management efficiency.

Авиационная промышленность является стратегически значимой отраслью, создающей множество рабочих мест, определяющей обороноспособность страны и способствующей ее экономическому росту. Для технической модернизации отечественных предприятий авиационно-космической отрасли, разработки новых технологий и повышения уровня инноваций продукции необходимы инвестиции. Привлечение предприятий к банковским кредитам невыгодно из-за высокой процентной ставки от 18 до 23%, что значительно выше средней рентабельности отрасли в 10%. Кроме того, сроки кредитования короткие, от 12 до 60 месяцев, что затрудняет выполнение долгосрочных проектов [4.158].

Одним из методов взаимодействия инвесторов и кредиторов с предприятиями служит публичный рейтинг, представляющий собой важный информационный инструмент и показатель деловых отношений. Рейтинг предоставляет сравнительную оценку значимости и масштабов предприятия и выражается в числовом значении, номере или классе. Бурлина Е.Б., главная цель публичных рейтингов-предоставить потенциальным инвесторам и заинтересованным лицам информацию для формирования инвестиционной стратегии, установку приемлемого уровня и объема вложений [1].

Иными словами, рейтинг отражает риск и потенциальную доходность предприятия, являясь индикатором возврата инвестированных средств. Рейтинговые агентства играют роль посредников между предприятиями и инвесторами, снижая стоимость привлеченного капитала для предприятий и уменьшая затраты инвесторов на оценку рисков. Учёные отмечают возрастающее значение рейтинговых агентств в инвестиционном процессе на фоне глобализации мировых рынков.

Необходимо обратить внимание на тенденции применения этого инструмента на предприятиях, особенно в авиационно-космической отрасли: не больше 10 авиационных предприятий имеют международные кредитные рейтинги.

Причинами непопулярности кредитных рейтингов среди предприятий можно назвать следующие: новизна этого инструмента для отечественного управления и отсутствие разработанных методов его применения; закрытый характер методологий составления рейтингов, которые функционируют как «черные ящики» и не позволяют предприятиям проводить контроль и управление рейтингом; особенности присвоения рейтингов. То есть рейтинг является эффективным инструментом для взаимодействия с инвесторами, но использовать этот инструмент в полной мере могут только сами инвесторы, так как на предприятиях не разработаны подходы для его применения.

Признание рейтингов инвесторами и кредиторами отражается в их инвестиционных решениях. Высокий рейтинг позволяет предприятиям привлекать заемные средства под меньшую процентную ставку. Многие институциональные инвесторы используют рейтинг для определения уровня рисков при вложении в ценные бумаги. Анализ регламентов различных инвесторов позволяет разработать структурную схему привлекательности предприятий в соответствии со значением кредитного рейтинга. Основные направления использования кредитных рейтингов для руководителей предприятий включают:

1) Анализ факторов, событий и отклонений, влияющих на кредитный рейтинг, оценка их чувствительности и степени отклонений как меры риска.

2) Сравнительный анализ инвестиционной привлекательности предприятия по сравнению с эталонной привлекательностью.

3) Прогнозирование кредитных рейтингов и инвестиционной привлекательности, оценка и сравнение альтернативных сценариев роста.

4) Диагностика возможных изменений платежеспособности на основе слабых сигналов, сценарное прогнозирование негативных изменений показателей кредитного рейтинга и использование полученных данных для раннего предупреждения рисков.

5) Анализ сильных и слабых сторон предприятий для различных инвесторов, определение новых возможностей для повышения инвестиционной привлекательности.

6) Принятие управленческих решений для реализации стратегий повышения инвестиционной привлекательности.

Публичное акционерное общество «Объединенная авиастроительная корпорация» (ПАО «ОАК») основано в 2006 году с целью сохранения и развития научно-производственного потенциала авиастроительной отрасли России, обеспечения государственной безопасности и обороны, а также концентрации интеллектуальных и финансовых ресурсов для реализации перспективных авиационных программ. В настоящее время ПАО «ОАК» объединяет около 30 предприятий и является одним из ведущих участников на мировом рынке авиации. Компании, входящие в состав корпорации, владеют правами на широко известные бренды, такие как «Су», «МиГ», «Ил», «Ту», «Як», «Бериев», а также новыми – SSJ и МС-21. Основные направления деятельности корпорации включают разработку, производство, испытания, сопровождение эксплуатации, гарантийное и сервисное обслуживание авиационной техники гражданского и военного назначения. В сферу задач компаний ПАО «ОАК» входят модернизация, ремонт и утилизация воздушных судов, подготовка и повышение квалификации летного состава [3].

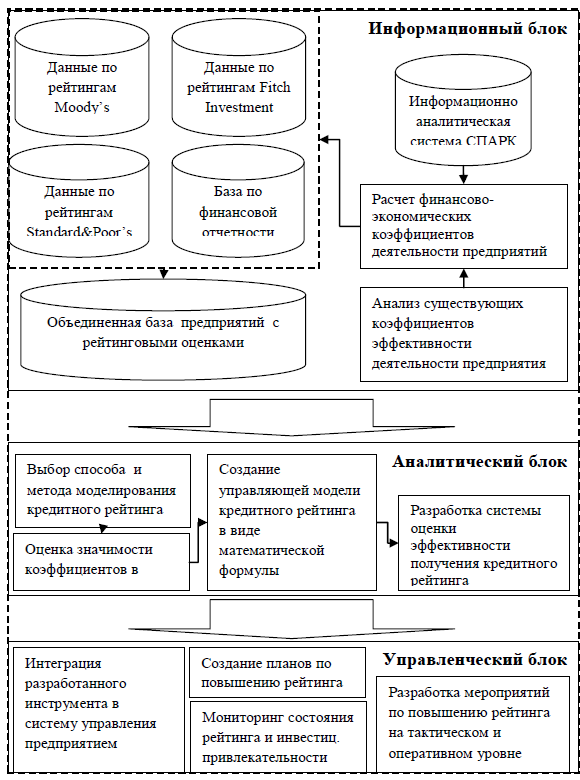

Для повышения инвестиционной привлекательности ПАО «ОАК», автор исследования предложил схему анализа, состоящую из трех взаимосвязанных блоков: информационного, аналитического и блока управления. На рисунке 1 представлена структурная схема использования кредитного рейтинга предприятием для повышения инвестиционной привлекательности ПАО «ОАК».

Рисунок 1. Структурно-логическая схема разработки инструментария для повышения инвестиционной привлекательности

Составлено автором на основе источника [1]

Первый блок – информационный, выполняет подготовительную роль. Его основная задача – сбор информации о предприятиях с рейтингами. Источниками выступают аналитические материалы рейтинговых агентств с указанными рейтингами различных предприятий и информационная система СПАРК. Важной задачей методики является анализ уже существующих коэффициентов и показателей эффективности деятельности предприятий, таких как показатели рентабельности, ликвидности, оборачиваемости, финансовой устойчивости, структуры капитала, эффективности на фондовом рынке, производственные мощности, объемы производства и другие. Вся информация собирается в общую базу данных, в которой фиксируются ключевые финансово-экономические показатели в динамике и соответствующий им кредитный рейтинг.

Второй блок – аналитический, направлен на создание механизма управления кредитным рейтингом. Это требует моделирования на основе информации из первого блока. Первая задача – выбор метода моделирования кредитного рейтинга. Существует множество методов и подходов к моделированию экономических процессов. Классические методы включают регрессию, кластеризацию, классификацию и деревья решений. Альтернативные методы включают нечеткую логику и нейронные сети, которые имеют преимущества, такие как использование качественных данных, анализ больших массивов информации и обнаружение скрытых закономерностей искажения данных.

Важно отметить, что этот блок является критически важным, так как его результатом становится математическая формула зависимости кредитного рейтинга от финансово-экономических показателей предприятия. Модель кредитного рейтинга становится управленческим инструментом, позволяющим количественно оценить влияние различных показателей на изменения рейтинга. Она может быть использована для оценки текущего возможного рейтингового класса предприятия, прогнозирования изменения рейтинга, оценки эффективности и потребностей.

Исследование, выполненное в данной работе, выявило, что кредитный рейтинг с большой точностью (около 80%) прогнозируется следующими показателями: коэффициент оборачиваемости активов, коэффициент финансовой независимости, коэффициент текущей ликвидности, коэффициент рентабельности затрат, коэффициент рентабельности собственного капитала, коэффициент автономии, коэффициент обеспеченности запасов и затрат собственными оборотными средствами. Эти показатели являются ключевыми для оценки текущего состояния компании и разработки стратегий по улучшению её кредитного рейтинга.

Третий блок – управленческий, посвящен разработке управленческих решений для повышения рейтинга. Это включает тактические и оперативные меры, направленные на улучшение рейтинга. Главное в применении этой модели для управления инвестиционной привлекательностью на основе рейтинга – это интеграция модели в управление предприятием и ее согласование с другими стратегическими целями. Завершающий этап системы управления кредитным рейтингом включает оценку эффективности мер, мониторинг изменений рейтинга и основных факторов, а также планирование и корректировка будущих программ и мероприятий.

Таким образом, автор предложил и разработал методику эффективного взаимодействия ПАО «ОАК» и инвесторов с использованием кредитного рейтинга посредством создания модели кредитного рейтинга и ее интеграции в управленческую систему. Это связывает факторы рейтинга с ключевыми направлениями деятельности предприятия, что позволяет менеджменту авиастроительной компании разрабатывать плановые задания на всех уровнях управления и повышать инвестиционную привлекательность.

Дальнейшее развитие методики будет включать адаптацию ее для внедрения в системы стратегического управления, такие как система сбалансированных показателей или система управления стоимостью предприятия.

References

1. Бурлин Е. Б. Оценка инвестиционной привлекательности корпорации / Е. Б. Бурлин // Вестник евразийской науки.-2023.-Т. 152. Гребенникова В.А., Калашников П.В. Определение инвестиционной привлекательности компании в зависимости от типа инвестора // Экономика и бизнес: теория и практика.-2021.-№ 3-1.-С. 148–153.

3. ПАО «Объединенная авиастроительная компания»: официальный сайт. URL:https://www.uacrussia.ru/ru/ (дата обращения 22.08.2024)

4. Цехомский Н.В., Тихомиров Д.В. Значимые инвестиционные проекты: общие проблемы реализации и привлечение частных средств // Бизнес. Общество. Власть. 2021. № 4 (42). С. 158-167.

5. Шкодинский С.В., Назаров А.Г. Оценка инвестиционной привлекательности промышленных предприятий: условия и детерминанты // Вестник Евразийской науки.-2020 № 1.-URL: https://esj.today/PDF/36ECVN120.pdf. (дата обращения 22.08.2024)

6. Юст В.И. Управление инвестиционной привлекательностью компании: принципы, методы, организация // Трибуна ученого.-2020.-№ 5.-С. 408– 412.