Abstract: The pharmaceutical market of India is characterized by high rates of growth and development. Thanks to national programs of state support, as well as features of patent legislation, the position of Indian manufacturers in the world market will be strengthened, which may ultimately affect the overall situation of the industry.

Keywords: India, pharmaceuticals, generics, patent protection, medicines

Индия является самой быстрорастущей крупной экономикой в мире и, согласно прогнозам, будет одной из трех ведущих экономических держав мира в течение следующих 10-15 лет. ВВП Индии увеличился на 7,2% в 2017-18 и 7% в 2018-19 гг. Индия сохранила свои позиции в качестве третьей по величине базы стартапов в мире с более чем 4,750 технологическими стартапами в 2018 году. Ожидается, что к 2020 году численность индийской рабочей силы достигнет 160-170 млн. человек на основе темпов роста населения, увеличения рабочей силы и охвата высшим образованием. На 15 марта 2019 года валютные резервы Индии составили 405,64 млрд. долл. США согласно данным Резервного Банка Индии (РБИ).[1]

Рост экономики во многом связан с притоком иностранных инвестиций. Объем сделок слияний и поглощений достиг в Индии в 2018 году 129,4 млрд. долл. США; объем частных инвестиций в финансирования венчурных проектов достигли 20,5 млрд. долл. США. В течение 2018-19 гг. экспорт товаров из Индии увеличился на 8,85% в годовом исчислении до 298,47 млрд. долл. США, в то время как экспорт услуг вырос на 8,54% в годовом исчислении до 185,51 млрд. долл. США. Чистый сбор прямых налогов за 2018-19 годы превысил 10 трлн. рупий (144,57 млрд. долл. США) к 16 марта 2019 года, в то время как сбор налогов на товары и услуги (GST) составил 10,70 трлн. рупий (154,69 млрд. долл. США) по состоянию на февраль 2019 года. Выручка от первоначального публичного размещения акций компаний (IPO) в Индии достигла 1 млрд. долл. США в 2018 году и 0,9 млрд. долл. США в 1 квартале 2018-19 гг. В период с апреля 2000 года по декабрь 2018 года приток прямых иностранных инвестиций (ПИИ) Индии достиг 409,15 млрд. долл. США, при этом наблюдается наибольший приток капитала в сферу услуг, компьютерное программное обеспечение и оборудование, телекоммуникации, строительство, торговлю и автомобилестроение. Индекс промышленного производства Индии (IIP) вырос на 4,4% в годовом исчислении в 2018-19 гг. Рост индекса потребительских цен (ИПЦ) в феврале 2019 года составил 2,57%.[2]

За последние несколько лет, Индия стала ведущим производителем фармацевтических средств, на основе быстрорастущих рынков дженериков и биоаналогов и в настоящее время занимает четвёртое место в мире согласно рейтингу стран-производителей дженерических лекарственных средств и составляет 20% мирового экспорта согласно данным IBEF.[3] Исходя из того, что Индия продолжает усиливать своё влияние на мировом фармацевтическом рынке, это, в свою очередь, приводит к увеличению заинтересованности внешних инвесторов, открывая новый простор для инвестиционной активности на Востоке.

Существует несколько веских причин, по мнению автора, способствующих росту фармацевтического рынка Индии, в том числе, недорогая рабочая сила, мощная государственная поддержка и связанное с ней снижение издержек производства.

Например, рассматривая цены на производство наркотических препаратов, можно отметить, что показатели в Индии на 60% ниже, чем в США и на 50% ниже, чем в странах Европы. [4]

Ассоциации торгово-промышленных палат и промышленности Индии (ASSOCHAM) прогнозирует, что Индия войдёт в тройку ведущих фармацевтических рынков за счёт увеличения темпов роста к 2020 году. Они также считают, что страна станет шестой по величине фармацевтического рынка в ближайшие пять лет.

Согласно отчёту ASSOCHAM и Techsci, Индийский фармацевтический рынок вырос на 17,5% за последние десять лет. Но в грядущие 5 лет, согласно прогнозам, этот рост незначительно замедлится. По оценкам отчёта, Индийский фармацевтический рынок будет расширяться в среднем на 15,9% ежегодно.

Индия – ведущий производитель продукции фармацевтической промышленности. Обеспечивает более 50% мирового спроса на вакцины, 40% спроса на дженерики в США и 25% всех медикаментов в США. Индии принадлежит 20% мирового экспорта дженериков. Объем экспорта продукции фармацевтической промышленности достиг в 2017-2018 гг. 17,27 млрд. долл. США, ожидаемый объем экспорта в 2020 году – 20 млрд. долл. США. Ожидается, что фармацевтическая промышленность страны будет расти в среднем на 22,4% в течение 2015-20 гг., достигнув суммарно за период с 2015 по 2022 гг. объема 55 млрд долл. США, Индия является вторым крупнейшим поставщиком биотехнологической и фармацевтической рабочей силы в мире. В 2017 году фармацевтический сектор оценивался в 33 млрд. долл. США. Индийский сектор здравоохранения является одним из самых быстрорастущих секторов, и, согласно прогнозам, превысит 372 млрд. долл. США к 2022 году.[5] Ожидается, что к 2020 году внутренний рынок дженериков достигнет 27,9 млрд. долл. США, имея огромный потенциал для роста. Индийские фармацевтические компании получили рекордные 300 разрешений на дженерики в США в течение 2017 года, где общий рынок, как ожидается, достигнет 88 млрд. долл. США к 2021 году. По оценкам, к 2024-25 годам биотехнологическая промышленность Индии увеличится до 100 млрд. долл. США. [6]

Можно выделить следующие преимущества индийского рынка фармацевтики:

- Экономия затрат:

- низкая себестоимость продукции и НИОКР повышает эффективность индийских фармацевтических компаний;

- стоимость производства Индии приблизительно на 33 % ниже, чем в США;

- ввиду низкой стоимости оказываемых услуг, Индия становится ведущим направлением медицинского туризма;

- способность Индии изготавливать продукцию высокого качества, при относительно низкой себестоимости — все это представляет огромные возможности для отечественной промышленности;

- «Драйверы» экономики:

- повышение доступа населению к лекарственным препаратам;

- развития государственной системы страхования жизни и здоровья;

- распространение сети аптек даже в отдаленных сельских районах;

- Широкий ассортимент продукции:

- составляет более 10% мирового фармацевтического производства;

- более 60000 индийских брендов в 60 терапевтических категориях;

- Государственная поддержка:

- Правительство обнародовало государственную программу «ФАРМА ВИЖН 2020», направленную на то, чтобы сделать Индию мировым лидером в области комплексного производства лекарственных препаратов;

- уменьшено время утверждения новых проектов для привлечения инвестиций;

- созданы условия для свободного движения ПИИ в секторе.

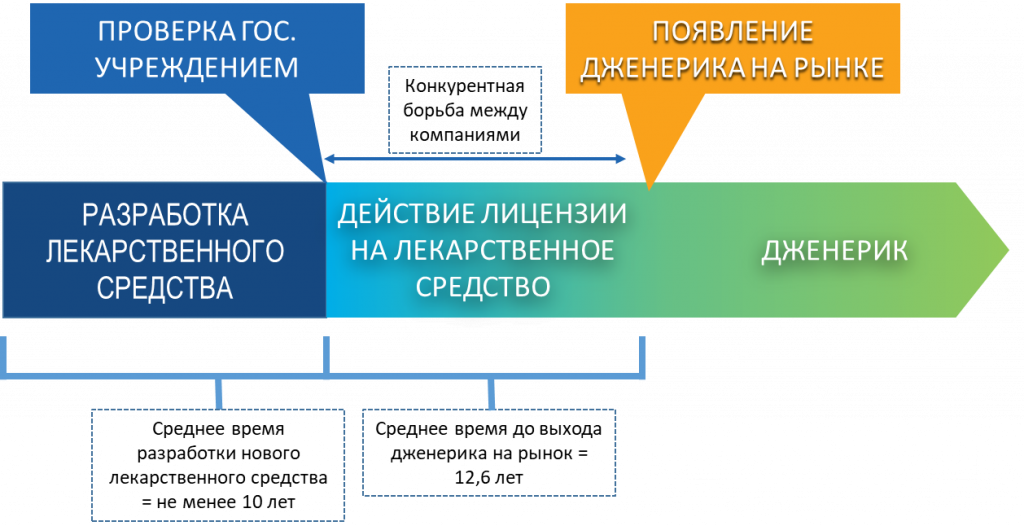

Что касается структуры[7] индийского рынка фармацевтических препаратов, то можно выделить две основные группы. Первый сегмент — активные фармацевтическое ингредиенты и оптовые лекарственные средства, которые можно разделить на брендовые и дженерики. Дженерик от англ. generic drug — воспроизведенное лекарственное средство, содержащее химическое вещество — активную фармацевтическую субстанцию, идентичную ранее изобретенной и запатентованной другой компанией. Дженерики, относящиеся к воспроизведенным лекарственным средствам, продаются после истечения срока действия патента под международным непатентованным названием либо под патентованным названием, отличающимся от фирменного названия разработчика препарата. [8] На Рисунке № 1 отражены стадии развития и появления на рынке лекарственных препаратов, включая дженерическую продукцию.

Рисунок 1. Схема появления дженериков на рынке

Источник: Составлено по данным International Federation of Pharmaceutical Manufacturers & Associations. [Электронный ресурс]. Режим доступа: http://www.ifpma.org/resource-centre/facts-figures-2015/ (дата обращения – 04.11.2019)

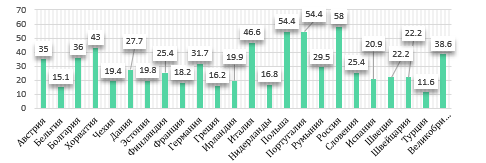

С одной стороны, с ростом рынка дженериков открываются новые перспективы развития национальной экономики многих развивающихся стран. Так, потеря патентной защиты в период 2014-2022 гг. одиннадцатью созданными биопрепаратами, на которые приходится 48% от общих продаж биологических препаратов в сочетании с ростом глобальных акцентом на улучшение здоровья и снижение стоимости обслуживания, создаёт возможности значительного роста продаж. На Рисунке № 2 можно проследить, какова доля производства дженерической продукции в совокупном производстве фармацевтических препаратов.

Рисунок 2. Доля (оценка в %) продаж дженериков по странам, 2014

Источник: составлено по данным EPFIA. [Электронный ресурс]. Режим доступа: http://www.efpia.eu/uploads/Modules/Documents/the-pharmaceutical-industry-in-figures-2016.pdf (дата обращения — 04.11.2019)

По данным ведущих аналитических организаций, дженерики должны занять большую долю от общемирового уровня затрат на медицину, увеличившись с 27% ($261 млрд) в 2012 году до 36% (421 млрд. долл. США) по 2018. А в случаях, если речь идёт о биопрепаратах, практически не представленных на большинстве развивающихся рынков, то производство их биоаналогов создаст возможность использования биопрепаратов среди всех групп потребителей.

С другой же стороны, рост доли подобной продукции на рынке является сложностью для ведущих фармацевтических компаний — они несут убытки как на развитых, так и на развивающихся рынках, пытаясь реализовать дорогостоящую высококачественную продукцию, и испытывают финансовые трудности, расширяя свои производственные мощности, чтобы удовлетворить растущий спрос.

Второй сегмент – рецептурная составляющая, которая подразделяется на брендовую и дженерическую. Брендовая включает препараты для сердечно-сосудистой системы, противодиабетические препараты, препараты для лечения заболеваний ЖКТ, а также лекарственные средства для лечения неврологических заболеваний. Дженерики охватывают весь спектр противо- инфекционных лекарственных препаратов, препаратов для профилактики и лечения дыхательной системы, болеутоляющие, а также лекарственные средства для лечения гинекологических и урологических заболеваний.

Индийские компании заняли нишу как на индийском, так и на мировом фармацевтических рынках благодаря своему опыту в производстве лекарственных препаратов различных видов по низким ценам, что стало конкурентным преимуществом среди рынков развитых и развивающихся стран.

В период с 1970 по 1990 гг. был принят и обнародован Индийский Акт о Патентах. В это же время начинают свою деятельность первые национальные предприятия, развивается инфраструктура и производства, предпринимаются первые попытки экспорта продукции.

С 1990 по 2010 происходит либерализация рынка, индийские компании выходят на зарубежные рынки, запуская в них часть производственных операций. Постепенно Индия становится одним из крупнейших мест производства дженериков. Благодаря принятию поправки к закону о патентах 2005 года, национальные производители получили расширенные возможности по патентованию лекарственных препаратов. В 2012 году была учреждена «Национальная фармацевтическая ценовая политика».[9]

В 2013 выпущен новый закон «О контроле за ценообразованием на лекарственные средства», изданный Директоратом по продовольствию и лекарственным средствам, который призван сократить цены на лекарственные средства на 80%. В 2014 году 100% всех ПИИ были направлены в отрасли медицинского оборудования. Ведущие индийские фармацевтические компании активно собирали средства для осуществления поглощений как на национальном, так и на международном рынке для расширения ассортимента продукции.[10]

В 2015 в Индия насчитывалось 10 500 производственных единиц, которыми владеют более 3000 фармацевтических компаний. Согласно «Национальному проекту здравоохранения» были увеличены расходы в данном направлении. В 2016 году ПИИ в существующие фармацевтические компании увеличились на 74%. Правительство Индии представило программу «PHARMA VISION 2020», направленную на то, чтобы сделать Индию глобальным лидером в производстве лекарств.

В индийской фармацевтической промышленности можно выделить 4 крупных сегмента.

- Активная фармацевтическая субстанция (АФС)

Активная фармацевтическая субстанция, АФС (active pharmaceutical ingredient, API) — это вещество или смесь веществ, которое предназначено для использования в производстве лекарственного препарата и при таком использовании становится его активным ингредиентом (действующим веществом). Такие вещества обладают фармакологическим или другим непосредственным действием; предназначенные для лечения, диагностики или профилактики заболеваний, для ухода, обработки и облегчения симптомов, оказывающие влияние на структуры или физиологические функции организма.[11]

Ожидается, что внутреннее потребление АФС достигнет к 2021 году в стоимостном выражении объема 18,8 млрд. долл. США. В апреле 2018 года была создана группа быстрого реагирования для создания дорожной карты, направленной на увеличение национального производства АФС, поскольку в настоящее время Индия импортирует более 60% АФС из других стран.

- Технологии изготовления лекарственных препаратов

Индия является крупнейшим экспортером технологий с точки зрения объема, с долей рынка в 14% и 12% в экспорте. Экспорт лекарственных форм достиг отметки в 12,91 млрд. долл. США в 2018 финансовом году. В течение следующих пяти лет ожидается двузначный рост.

- Научные исследования, проводимые по договору

Высококонкурентный рынок — более чем 1000 фирм; услуги контрактных научных исследований оценивается по результатам 2018 года в 18 млрд. долл. США, что, в свою очередь, означает рост на уровне 18-20% с 2013 по 2018 гг.

- Биоподобные лекарственные препараты (воспроизведённые препараты)

Правительство планирует выделить 70 млн. долл. США для национальных фирм для разработки биоаналогов. Объем рынка к 2030 году должен достигнуть отметки в стоимостном выражении 40 млрд. долл. США.

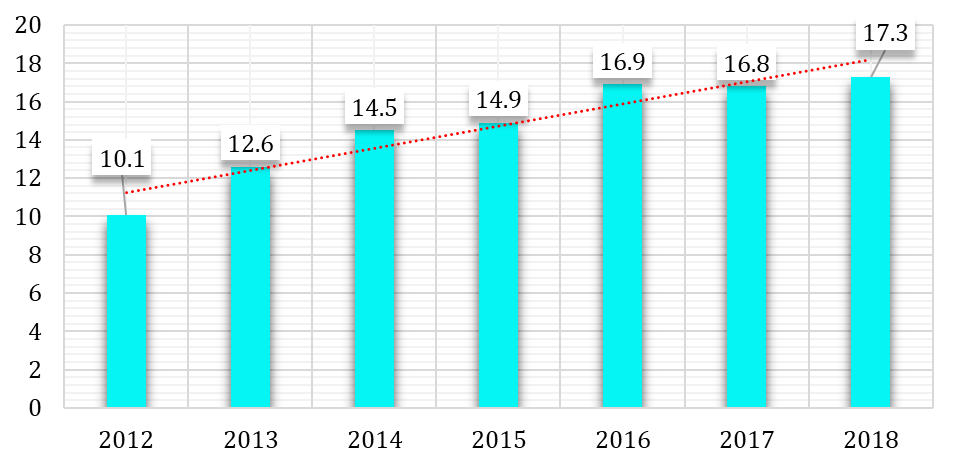

Индийский фармацевтический рынок вырос на 5,5% в 2017 году. С оборотом 1,16 трлн рупий (18,06 млрд. долл. США). В июне 2018 года рынок вырос на 12,8% в годовом исчислении с оборотом 10 460 кроров рупий (1,56 млрд. долл. США). Расходы на медицину в Индии будут увеличиваться с совокупным среднегодовым темпом роста 9-12% с 2019 по 2022 гг. до 26-30 млрд. долл. США. Стоимость производства в Индии значительно ниже, чем в США и почти равно половине стоимости производства в Европе. Это дает конкурентное преимущество Индии над другими странами-производителями продукции фармацевтической промышленности. На развитие национального фармацевтического сектора также влияет увеличение размера домохозяйств среднего класса в сочетании с улучшением медицинской инфраструктуры и повышением распространения медицинского страхования.

Рисунок 3. Годовой оборот индийского фармацевтического рынка (млрд. долл.). (Примечание: контролируемые лекарства – лекарства, оборот которых регламентирован законодательством).

Источник: India Pharma 2020 Propelling access and acceptance, realising true potential. [Электронный ресурс]. Режим доступа: https://www.mckinsey.com/~/media/mckinsey/dotcom/client_service/Pharma%20and%20Medical%20Products/PMP%20NEW/PDFs/778886_India_Pharma_2020_Propelling_Access_and_Acceptance_Realising_True_Potential.ashx (дата обращения — 04.11.2019)

Занимая долю в 70% доли рынка (с точки зрения прибыли), дженерики формируют самый большой сегмент Индийского фармацевтического сектора. На внебиржевом рынке препараты и патентованные лекарственные средства составляют 21 и 9%. Ожидается, что доля непатентованных лекарств будет продолжать расти; внутренний рынок непатентованных лекарств, как ожидается, достигнет 27,9 млрд USD в 2020 году. Исходя из большого опыта национальных производителей в производстве дженериков перед ними отрывается большой простор для деятельности. Противоинфекционные, кардиологические и гастропрепараты стали крупнейшими секторами индийского фармацевтического рынка в 2017 году.

Рисунок 4. Годовой оборот по сегментам в декабре 2017 года (млрд. долл. США)

Источник: составлено на основе FCCI Indian Pharma Summit, 1KPMG US-India Dynamic June 2018, 2Medicine Man January 2018

Индия является одним из крупнейших экспортеров лекарственных препаратов во всем мире. Индия является крупнейшим в мире поставщиком дженериков, экспортируя 20% мирового объема дженериков более, чем в 200 стран, причем США является ключевым рынком сбыта. Индийские фармацевтические компании капитализируют экспортные возможности на регулируемых и полурегулируемых рынках. Экспорт фармацевтической продукции из Индии в абсолютных величинах достиг в 2018 году 17,27 млрд. долл. США. Самое большое назначение экспорта для индийской фармацевтической продукции стали США. В 2017 году 38% экспорта готовой продукции Индии приходилось на США, 31 % в 2018 году; на втором месте — страны Африки к югу от Сахары – 20%.

Рисунок 5. Экспорт продукции фармацевтической промышленности Индии (млрд. долл. США)

Источник: составлено на основе FCCI Indian Pharma Summit, 1KPMG US-India Dynamic June 2018, 2Medicine Man January 2018

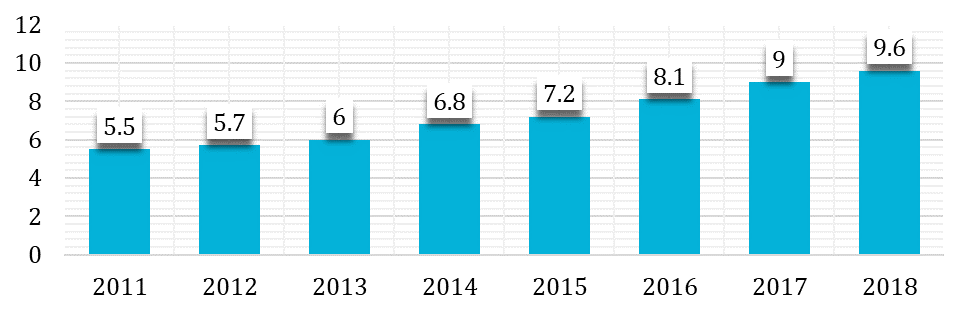

Одной из важнейших тенденций индийского фармацевтического рынка является увеличение объемов расходов на НИОКР.

Рисунок 6. Инвестиции в НИОКР индийских фармацевтических компаний (% от продаж)

Источник: составлено на основе FCCI Indian Pharma Summit, 1KPMG US-India Dynamic June 2018, 2 Medicine Man January 2018

Инвестиций индийских фармацевтических компаний в НИОКР (% от продаж) увеличились с 5,5% в 2011 году до 9,6% в 2018 году.

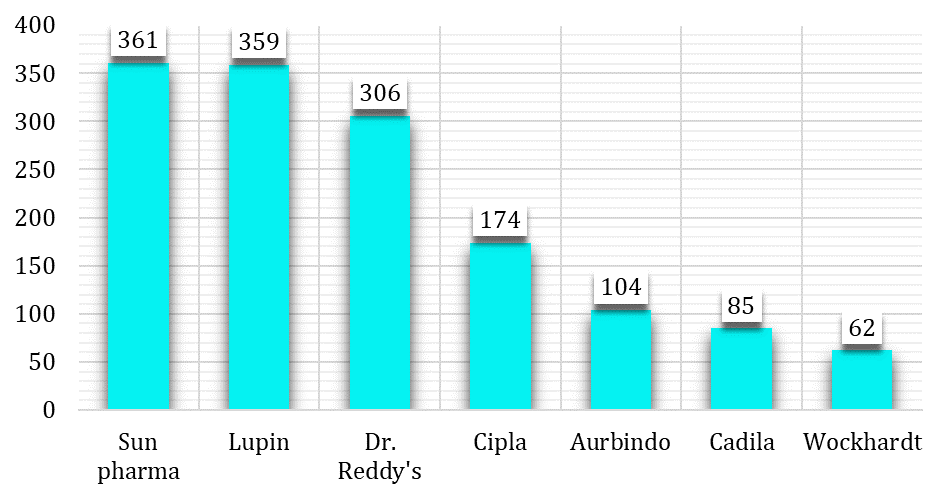

В 2017 году наибольшие расходы на НИОКР были сделаны компанией Сан Фарма (Sun Pharma), составив 7,6% от общего объема продаж в 2017 году, что означает рост в среднем на 38,3% с 2011 по 2017 гг.; второе место заняла компания Люпин (Lupin). Лидеры рынка инвестируют преимущественно в расширение ассортимента продукции, поставляемой на внешний рынок, ориентируясь на инновационные продукты и тренд на развитие отрасли. Компания Люпин выделила на НИОКР 13,5% объема продаж в 2017 году, однако намерена увеличить ее до 45% в ближайшие несколько лет.

Рисунок 7. Инвестиции в НИОКР индийских фармацевтических компаний (% от продаж)

Источник: CRISIL Research, Official website. [Электронный ресурс]. Режим доступа: https://www.crisilresearch.com (дата обращения – 15.04.2019)

К ключевым трендам индийского фармацевтического сектора можно отнести следующие. Что касается НИОКР, то индийские фармацевтические компании тратят 8-13% своей валовой прибыли на НИОКР. Расходы в данной области, вероятно, возрастут в ближайшее время в связи с введением патентов на продукцию; компаниям необходимо разрабатывать новые препараты для увеличения продаж.

Фармацевтический экспортный рынок Индии процветает из-за широкого распространения производства дженериков. В 2018 году экспорт продукции фармацевтической промышленности из Индии составил 17,27 млрд. долл. США.

Что касается совместных предприятий, то ТНК активно сотрудничают с индийскими фармацевтическими фирмами в разработке новых препаратов. Так, Cipla — индийская многонациональная фармацевтическая и биотехнологическая компания со штаб-квартирой в Мумбаи, Индии заключила договор об эксклюзивном партнерстве с Институтом сыворотки Индии для продажи вакцин в Южной Африке. Шесть ведущих фармацевтических компаний Индии сформировали альянс под названием LAZOR для обмена передовым опытом, повышения эффективности и снижения эксплуатационных расходов. Cipla, крупнейший поставщик противомалярийных препаратов в Африку, создала завод в Африке на сумму 32 млрд USD для производства антиретровирусных и противомалярийных препаратов. Индийская компания Mankind Pharma, специализирующаяся на изготовлении антибиотиков, препаратов для ЖКТ и лечения сердечно-сосудистых, кожных заболеваний, планирует выйти на рынок США и может начать экспорт уже в 2019 году.

С точки зрения маркетинга компании выбирали различные стратегии поведения на рынке.

Так, компания Sun Pharma пытается достичь конкурентного преимущества за счет экономии на издержках, осуществляя вертикальную интеграцию: разрабатываются и производятся сложные фармацевтические субстанции, что требует специальных навыков, технологий и капитальных затрат.

Ряд компаний выбирают стратегию дифференциации, пытаясь укрепить свои позиции на рынке и расширить ассортимент путем инвестирования в НИОКР, например, Dr. Reddy’s приобрела компанию OctoPlus N.V, базирующуюся в Нидерландах, для получения доступа к технологии Poly Lactic-CoGlycolic Acid (PLGA) для получения комплексных инъекционных препаратов. В январе 2017, Piramal приобрел портфель акций американского производителя лекарств – Mallinckrodt для производства спазмолитиков и препаратов анестезии; сумма сделки составила 203 млн. долл. США. Sun Pharma планирует специализироваться на препаратах для онкологии, неврологии и кардиологии.

Одной из популярных стратегий является выход на новые рынки. Так, компания Lupin фокусируется на странах Латинской Америки, России и других странах Восточной Европы. Такие компании, как Dr. Reddy’s, Cipla и Wockhardt, планируют расширение в Китае на 100 млрд USD в 2019 году.

Нередки в отрасли и слияния и поглощения. В октябре 2016, Biotech, Мумбаи, производитель активных фармацевтических субстанций и Advanced Enzyme Tech подписали соглашение о приобретении JC Biotech 70% акций компании. В декабре 2017 года Torrent Pharmaceuticals завершила приобретение брендового бизнеса Unichem Laboratories.

Можно выделить три группы факторов, которые являются «двигателями» развития индийской промышленности. Первая группа определяется характером предложения на рынке: относительно низкой ценой товаров, роль Индии как центра производства дженериков, а также активное распространение и укреплений сетей аптек по всей территории государства. С точки зрения спроса, можно отметить увеличение количеств смертельных заболеваний, потребность в более доступных лекарствах, необходимость медицинского страхования, увеличение числа заболеваний, связанных со стрессом и изменением образа жизни, а также важность улучшение диагностических средств. Поскольку на фармацевтическом рынке Индии огромное значение имеет государство, «драйверами» со стороны государства являются национальная политика в области здравоохранения, которая фокусируется главным образом на увеличении государственных расходов на здравоохранение; разработка планов по созданию нового фармацевтического образования и научно-исследовательских институтов, а также поддержание низкого уровня цен.

Рассматривая предложение на рынке, можно провести анализ ключевых трендов. В Индии создаются условия для лицензированного производства лекарственных препаратов. Поскольку число заболеваний, связанных с изменением образа жизни в Индии, растет, это может увеличить продажи лекарств. Это также позволит национальным производителям продавать патентованные лекарства иностранным компаниям на индийском рынке. Улучшения в фармацевтической промышленности связаны также и с развитием и совершенствованием инфраструктуры. Так, фармацевтические компании увеличили расходы на развитие сельских рынков и развитие лучшей медицинской инфраструктуры. Ожидается, что к 2024 году объем рынка медицинских учреждений увеличится на 200 млрд USD. Фармацевтическая промышленность в Индии растет на 17% в год и оценивается в 4,9 млрд USD в 2017 году.

Индия является одним из ведущих производителей фармацевтических препаратов, который экспортирует в более чем 180 стран. Фармацевтические компании из Индии уже несколько лет экспортируют лекарства на регулируемые рынки, такие как США и Европа. Почти 35-40% индийского экспорта идет только в США. Фармацевтический Совет по продвижению экспорта Индии (Pharmexcil), Министерства торговли и промышленности, прогнозирует более чем 10-процентный рост экспорта продукции фармацевтической промышленности из Индии.

Экспорт страны составил 17,27 млрд USD в течение 2017-18, демонстрируя рост на 2,92 процента за экспорт в 16,78 млрд долл. в 2016-17 гг. В 2016-17 гг., Индия наблюдалось снижение на 0,65 процента до 16,89 млрд EUR в течение 2015-16 гг.

С точки зрения терапевтических категорий — сердечно-сосудистые, против диабета, противораковые являются доминирующими препаратами, которые Индия поставляет на экспорт. В апреле-ноябре 2018 финансового года экспорт фармацевтической продукции Индии составил 12,28 млрд. долл. США, увеличившись на 10,86% по сравнению с аналогичным периодом прошлого года и составив 11,08 млрд. долл. США.

Подводя итог вышесказанному, можно отметить следующие тенденции индийского фармацевтического рынка:

- рынок характеризуется высокими темпами роста, позволяющими экспертам утверждать, что в ближайшее время эта страна станет одним из ключевых игроков отрасли;

- в рамках Азиатско-Тихоокеанского региона страна прочно входит в тройку ведущих рынков с долей 6,1%, существенно уступая безусловному лидеру Китаю (36,1%) и Японии (32,7%);

- в отличие от российского рынка, лидирующие позиции занимают как представители общемировой индустрии фармацевтики, так и, индийской. На индийском фармрынке ведут свою активную деятельность такие компании, как, например, «Sun Pharma», «Abbott», «Cipla» – с долями рынка 8,3%, 6,3%, 5,1% соответственно, также «Mankind» (Индия) – 3,6%, «Zydus Cadila» (Индия) – 3.5%, «GlaxoSmithCline»- 3,4%, «Alkem» (Индия) – 3,4%, «Madeods Pharma» (Индия) – 3,3%, «Pfizer» — 3%, «Lupin Limited» (Индия) – 2,9%.

- создание и имплементация национальных программ развития фармацевтики, например, стратегии «Pharma Vision 2020»;

- будет также активно развиваться производство дженериков, проводиться расширение и углубление ассортимента продаваемой продукции; низкая стоимость лекарственных препаратов должна оказать ключевое воздействие на здоровье жителей беднейших районов страны.

[1] Официальный сайт Резервного Банка Республики Индии. [Электронный ресурс] Режим доступа: https://www.rbi.org.in/ (дата обращения: 04.11.2019)

[2] About Indian Economy Growth Rate & Statistics. [Электронный ресурс]. Режим доступа: https://www.ibef.org/economy/indian-economy-overview (дата обращения — 04.11.2019)

[3] Why India’s Generic Drug Growth Means a Big Opportunity. [Электронный ресурс] Режим доступа: http://marketrealist.com/2016/03/india-holds-great-import-global-pharma-market/ (дата обращения 04.11.2019)

[4] India Brand Equity Foundation, January 2016. [Электронный ресурс] Режим доступа: http://marketrealist.com/2016/03/india-holds-great-import-global-pharma-market/(дата обращения 15.11.2016)

[5] Note: 2020 revenue forecasts are estimates of McKinsey, API — Active Pharmaceutical Ingredients, F – Forecast, OTC — Over-The-Counter

[6] Source: PwC, McKinsey, Pharmaceuticals Exports Promotion Council of India

[7] Source: Dun and Bradstreet, Aranca Research. [Электронный ресурс]. Режим доступа: https://www.aranca.com (дата обращения – 04.11.2019)

[8] What does “generic” mean? (англ.). WTO (September 2006). Проверено 9 сентября 2014. Архивировано 4 апреля 2013 года.

[9] National Pharmaceuticals Pricing Policy, 2012 (NPPP-2012). The Gazette of India, 7 December 2012. (Hindi and English Version). [Электронный ресурс]. Режим доступа: http://apps.who.int/medicinedocs/en/m/abstract/Js20106en/ (даты обращения – 04.11.2019)

[10] Source: Dun and Bradstreet, Aranca Research. [Электронный ресурс]. Режим доступа: https://www.aranca.com (дата обращения – 04.11.2019)

[11] Источник: Федеральный закон Российской Федерации от 12 апреля 2010 г. N 61-ФЗ «Об обращении лекарственных средств». Источник: Правила надлежащей производственной практики (GMP) Евразийского Экономического Союза.

References

1. Официальный сайт Резервного Банка Республики Индии. [Электронный ресурс] Режим доступа: https://www.rbi.org.in/ (дата обращения: 04.11.2019)2. About Indian Economy Growth Rate & Statistics. [Электронный ресурс]. Режим доступа: https://www.ibef.org/economy/indian-economy-overview (дата обращения - 04.11.2019)

3. Why India's Generic Drug Growth Means a Big Opportunity. [Электронный ресурс] Режим доступа: http://marketrealist.com/2016/03/india-holds-great-import-global-pharma-market/ (дата обращения 04.11.2019)

4. India Brand Equity Foundation, January 2016. [Электронный ресурс] Режим доступа: http://marketrealist.com/2016/03/india-holds-great-import-global-pharma-market/(дата обращения 15.11.2016)

5. Note: 2020 revenue forecasts are estimates of McKinsey, API - Active Pharmaceutical Ingredients, F – Forecast, OTC - Over-The-Counter

6. Source: PwC, McKinsey, Pharmaceuticals Exports Promotion Council of India

7. Source: Dun and Bradstreet, Aranca Research. [Электронный ресурс]. Режим доступа: https://www.aranca.com (дата обращения – 04.11.2019)

8. What does “generic” mean? (англ.). WTO (September 2006). Проверено 9 сентября 2014. Архивировано 4 апреля 2013 года.

9. India Pharma 2020 Propelling access and acceptance, realising true potential. [Электронный ресурс]. Режим доступа: https://www.mckinsey.com/~/media/mckinsey/dotcom/client_service/Pharma%20and%20Medical%20Products/PMP%20NEW/PDFs/778886_India_Pharma_2020_Propelling_Access_and_Acceptance_Realising_True_Potential.ashx (дата обращения - 04.11.2019)

10. CRISIL Research, Official website. [Электронный ресурс]. Режим доступа: https://www.crisilresearch.com (дата обращения – 04.11.2019)